摘要

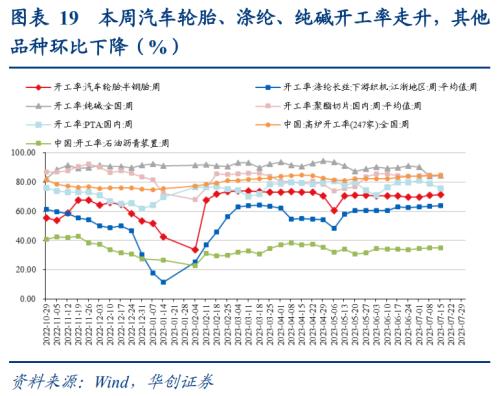

7月第二周,高频反映基本面尚在底部徘徊,水泥、钢铁累库压力上行,而服务消费热度持续抬升。钢厂开工率回落,7种主要工业品开工率三升四降,投资需求仍然低迷。同时迎峰度夏高温影响下,后续高耗能开工或也受到一定影响。地产方面,30城新房成交面积环比继续大幅回落,降至2021年的42%左右,为今年以来新低。6月70城房价环比下跌压力加剧、下跌范围进一步扩大,而另一方面,央行发布会明确“过去在市场长期过热阶段陆续出台的政策存在边际优化空间”,预计因城施策调控或加速推进,核心一二线城市放松政策或有加码空间,以及关注7月末重要会议对基建投资(“平急两用”基础设施)的表态。

通胀高频:食品通胀跌幅继续收窄。猪肉价格跌幅扩大至-0.4%,供给继续压制猪肉价格,蔬菜价格跌幅略收窄。本周农产品批发价格200指数、菜篮子产品批发价格指数环比下跌0.5%左右。

进出口高频:BDI指数回涨,集运价格回暖。CCFI、SCFI指数环比-1.2%、+5.1%。主要由于北美航线运力收缩、提价的影响。BDI指数环比+4.5%,CDFI降幅收窄至-0.9%。

工业高频:通胀边际继续走低

1、动力煤:环渤海动力煤价持平。沿海八省电厂日耗续创年内新高,电厂库存继续上升。下游水电逐步发力,叠加长协兑现提高、进口煤补充,内贸煤采购意愿不强,现货煤价走弱。

2、钢铁:钢材累库放缓,开工率下行。Myspic综合钢价环比-0.7%,螺纹钢库存指数环比+1.8%,累库略有放缓;高炉开工率环比-0.2pct至84.3%,个别区域平控产量、成本上涨支撑钢价,但同时高温干旱导致下游需求一般,钢价窄幅波动。

3、玻璃:去库好转,产销补库加快。周内玻璃成交量上行,价格涨跌互现,供应端有进一步上升趋势,贸易商补库积极性有所增加,各区域产销均有好转。

4、铜:周均价保持微涨,LME铜涨幅更大。美元指数继续走跌,市场对强美元周期尾声预期转强,风险偏好回暖,铜价震荡上涨。

投资高频:地产销售降至同期四成

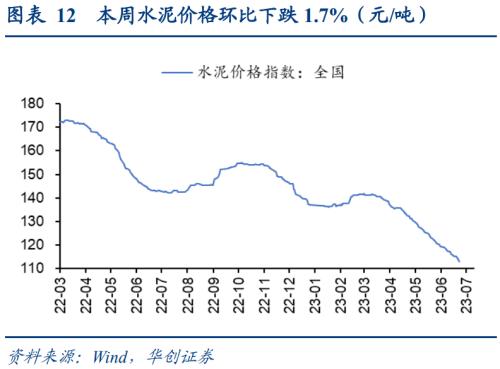

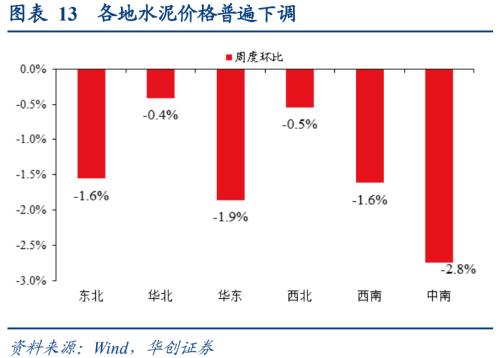

1、水泥价格环比-1.7%,略有收窄。目前尚未执行限电限产,需求按传统淡季偏弱运行,企业库存高位,叠加原料价格下滑,厂商维护份额继续降价。

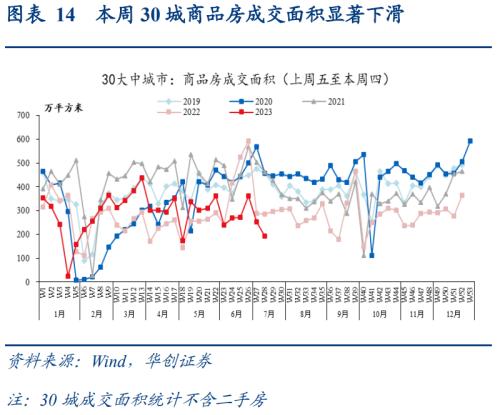

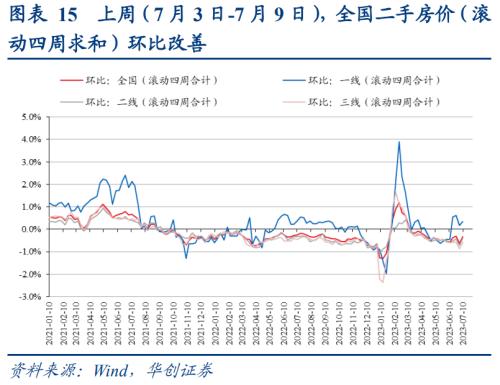

2、地产方面,30城商品房成交面积环比-24%,同比-32%。相较2021、2019年同期均低58%。上周(7月3日-9日)全国二手房挂牌价环比+0.1%,有所改善,其中一线城市回正。

消费高频:地铁客运热度超2019年同期

1、出行:29城地铁客运量环比-0.7%,已经超过2019年同期约2%左右,高于2021年同期约17%。暑期消费热度继续走高。

2、汽车:7月第一周零售同比-7%,环比-2%;批发同比-9%,环比-3%;后续7月高温假期影响下,产销或偏平。

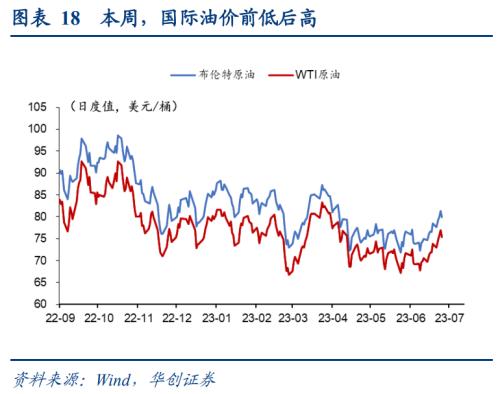

3、油价:原油价格涨幅收窄,需求好于供给的预期转强,同时美元指数持续走低至年内低点,利好国际原价上涨。

风险提示:政策发力提振投资需求,高频数据回暖。

目录

正文

一

每周高频跟踪:地产信心仍待巩固

(一)通胀相关:食品通胀跌幅收窄

猪肉价格跌幅走扩。本周(7月9日-7月15日),农业部公布的全国猪肉平均批发价为18.88元/公斤,环比-0.4 %,跌幅略有扩大。生猪供给仍在高位,继续压制猪肉价格。

蔬菜价格跌幅略有收窄。本周蔬菜价格环比-1.3%左右;其他二级子项方面,水果价格环比-1.3%、鸡蛋价格环比-0.1%。本周农产品批发价格200指数、菜篮子产品批发价格指数均下跌0.5%左右,通胀环比跌幅收窄。

(二)进出口相关:上海集运价格收涨

本周SCFI指数上行,CCFI下行斜率放缓。本周CCFI指数、SCFI指数环比-1.2%、+5.1%,集运价格表现较前周有所好转。欧洲航线需求未有明显改善,运价微跌;美东航线运力缩减,部分航商装载率回升达到90%~95%的水平,周内多数航商上调运价,推动SCFI指数环比上行。

BDI指数回涨。本周BDI指数、CDFI指数环比+4.5%、-0.9%,散货运价回涨,主要由于部分航线运力阶段性紧张,叠加煤炭货盘增加提振。沿海运输方面,受前期集中补库影响,下游部分电厂库存见顶,加之进口煤量保持高位,国内煤运输需求偏弱,沿海煤炭运价平稳。

(三)工业相关:通胀边际继续走低

环渤海动力煤价格环比持平在715元/吨。需求方面,沿海八省电厂日耗攀升至240.4万吨,再创年内新高,中东部地区电厂负荷接近九成。在长协煤、进口煤有效补充,沿海八省电厂库存继续上升,日耗攀升较快,沿海八省存煤可用天数仍呈下降趋势。煤价方面,应对迎峰度夏,煤炭产地发运持续走高,不过下游水电替代效应逐渐增强,叠加长协兑现率提升、进口煤补充,对现货补库意愿不强,煤炭价格转弱。

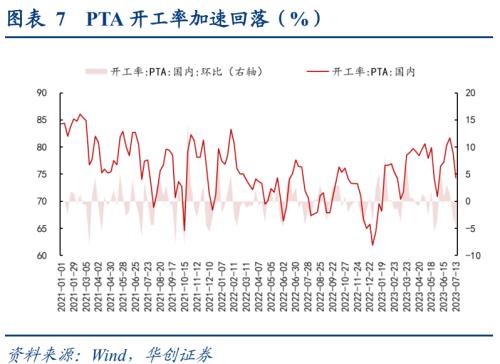

PTA开工率继续回落。本周PTA开工率环比-4.3pct至74.4%左右,7月PTA设备检修较多,供应有所收缩,目前处于紧平衡状态,短期预期偏强。

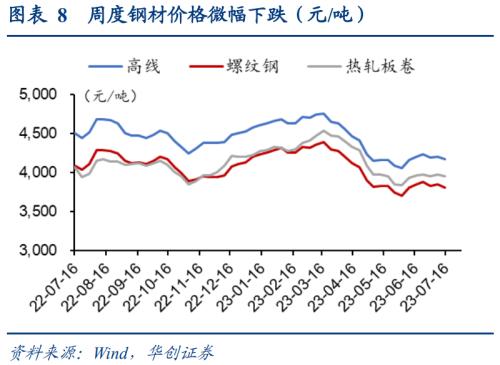

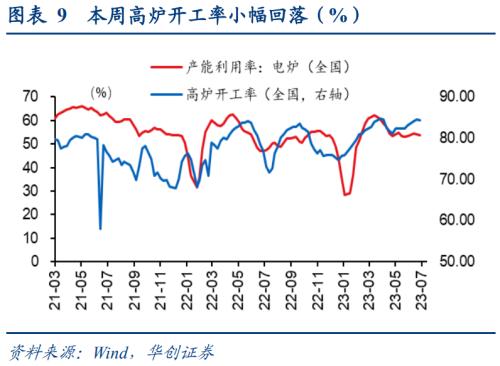

钢材环比下跌。本周,Myspic综合全国钢铁价格指数环比-0.7%,高线、螺纹钢、热卷价格环比分别-1.0%、-1.1%、-0.5%;高炉开工率环比-0.2pct至84.3%,螺纹钢库存指数环比+1.8%,累库放缓。个别区域平控,本周产量下降,库存继续回升,受高温干旱影响,近期钢材市场需求表现一般,表观需求有所下滑。另一方面,原料价格上涨,成本端对钢材价格支撑力增强,周内钢价窄幅波动。

玻璃去库好转,产销补库加快。本周南华玻璃指数环比+4.1%;现货方面,周内玻璃成交量上行,价格涨跌互现,供应端有进一步上升趋势,贸易商补库积极性有所增加,各区域产销均有好转,玻璃产商整体去库明显,华东、华中、华南地区表现更好。

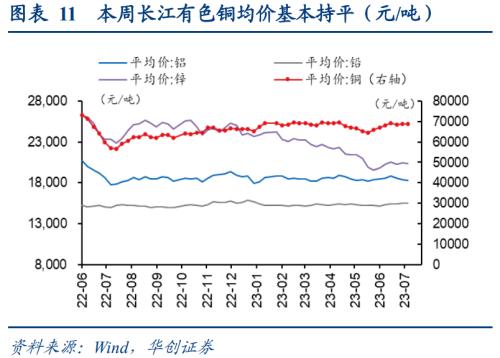

铜价周均价保持微涨,LME铜涨幅更大。本周长江有色铜、LME铜周度均价分别+0.1%、+1.8%。国际方面,美元指数继续走跌,市场对强美元周期尾声预期转强,风险偏好回暖,铜价震荡上涨。

(四)投资相关:地产销售继续下滑

水泥价格指数环比-1.7%,跌幅略有收窄。高温提前,迎峰度夏最早进入高负荷阶段,目前水泥厂尚未收到限电限产通知,传统淡季下,需求偏弱运行,企业库存高位,加之原料价格下滑,厂商为维护份额继续降价。其中华东地区,因亚运会影响部分项目转为停滞状态。

本周,30城商品房成交面积环比下滑24%。本周(7月7日-7月13日),30城成交面积约为193万平方米,环比-24%,同比下滑32%。分城市看,一、二、三线城市环比前周分别-16%、-27%、-25%;30城成交面积相较2021、2019年同期均低58%左右。从二手房价看,上周(7月3日-7月9日)全国挂牌价环比+0.1%,由负转正;按四周累计滚动求和看月化数据,一线城市环比涨0.4%,二、三线城市分别-0.4%、-0.6%,跌幅收窄。拿地方面,7月3日-7月9日,100大中城市土地成交面积约1105万平方米,环比-59%,100城土地成交溢价率在4.8%,小幅下降。

(五)消费相关:地铁客运量超过2019年同期

出行方面,29城地铁客运量环比-0.7%左右。本周(6月30日-7月6日)29城地铁客运量平均在283.5万人次,高于2021年同期约17%,恢复至2019年同期的102%,暑期消费热度继续走高。

汽车消费方面,7月第一周零售同比-7%,批发同比-9%。乘联会数据显示,7月1日-9日,乘用车零售日均3.7万辆,同比-7%、环比-2%;汽车批发日均3.7万辆,同比-9%、环比-3%。7月高温假影响下,汽车产销或偏平。

国际原油价格涨幅收窄。截至本周五,布伦特、WTI油价环比前周五分别+1.8%、+2.1%。原油需求好于供给预期转强,EIA月报显示全球原油或供不应求,同时美元指数持续走低至年内低点,利好国际原价上涨。

总结来看,7月第二周,高频反映基本面尚在底部徘徊,水泥、钢铁累库压力上行,而服务消费热度持续抬升。钢厂开工率回落,7种主要工业品开工率三升四降,投资需求仍然低迷。同时迎峰度夏高温影响下,后续高耗能开工或也受到一定影响。地产方面,30城新房成交面积环比继续大幅回落,降至2021年的42%左右,为今年以来新低。6月70城房价环比下跌压力加剧、下跌范围进一步扩大,而另一方面,央行发布会明确“过去在市场长期过热阶段陆续出台的政策存在边际优化空间”,预计因城施策调控或加速推进,核心一二线城市放松政策或有加码空间,以及关注7月末重要会议对基建投资(“平急两用”基础设施)的表态。

二

风险提示

政策发力提振投资需求,高频数据回暖。

具体内容详见华创证券研究所7月15日发布的报告《地产信心仍待巩固——每周高频跟踪20230715》