如今,2024年开门红最关键的首月大战成绩已经陆续出炉,各大保险机构都表现如何?

从目前的情况来看,“报行合一”重塑行业格局的作用正在逐步凸显,渠道之间分化加剧,银保、经代表现低迷,历经数年转型的个险渠道反而普遍超出预期。整体来看,受有可能进一步降息、居民避险情绪持续上升、行业有可能再现“炒停售”等因素的影响,2024年人身险业负债端压力并不显著,与2023年整个市场高开低走不同,2024年或低开高走。

相较于负债端,资产端、偿付能力才是险企目前最大的压力所在。

01

个险受“偏爱”,费用政策激励“开门红”业绩普遍超预期

从多份行业交流数据来看,2024年个险渠道开门红首月业绩普遍超预期,以上市险企为例:

交流数据显示,截至1月末,国寿寿险实现个险新单期交保费收入459.4亿元,同比增长0.4%,新业务价值71.4亿元,同比-8.6%;平安人寿实现个险新单期交保费收入244亿元,同比增长0.7%,新业务价值49.7亿元,同比-11.3%。此外,太保寿险新单期交保费收入虽然仅44.7亿元,同比-30%,但其新业务价值达到15.6亿元,同比增长1.8%。

新华保险掉队明显,1月个险新单期交保费23.8亿元,同比增长-35.6%,新业务价值仅4.36亿元,同比增速-7.5%。

尽管国寿、平安、太保等增长有限,但在“报行合一”、产品切换、市场有所透支的情况下,这样的表现已经超出市场预期。

除了上市险企,一些中小型险企个险达成率也达到了100%以上。

分析个中原因,一方面有险企准备充分的因素,“炒停售”后,大部分人身险企在7月、8月进行队伍休整以及人力储备后,自9月伊始,就开始了新一轮的开门红准备工作,继续调动机构、队伍的主观能动性,为2024年业务做足准备。2024年开门红期间,个险渠道代理人组织产品说明会、客户答谢会并做好储客蓄客等营销方式。

另一方面,在银保、经代渠道因“炒停售”“报行合一”提前耗能之下,险企“个险情结”依旧,反而纷纷加大个险渠道费用投入力度,导致人力、保单悄然流向个险渠道,开门红首月人身险公司个险渠道新单保费、价值增速等表现超出预期。

同时,虽然人数还在下滑,但过去数年,个险队伍加大转型力度培育高产能代理人,险企高绩优代理人凭借专业知识、职业素养、销售能力等优势,在“开门红”中有效触达并维护中高净值客户群体,个险团队人均产能的提升也有效助推了业绩的提升。

当国寿、平安、太保等头部企业能够投入大量资源在开门红中维持庞大代理人队伍,打造个险渠道的核心竞争力时,一些中小险企公司也不甘于“受制于人”,纷纷加码个险渠道,从首月表现来看,也颇为不俗,但一些业内人士仍表示不看好中小公司加码个险渠道,因为难以达成规模效益,会继续推高企业销售成本,加大投资端压力。

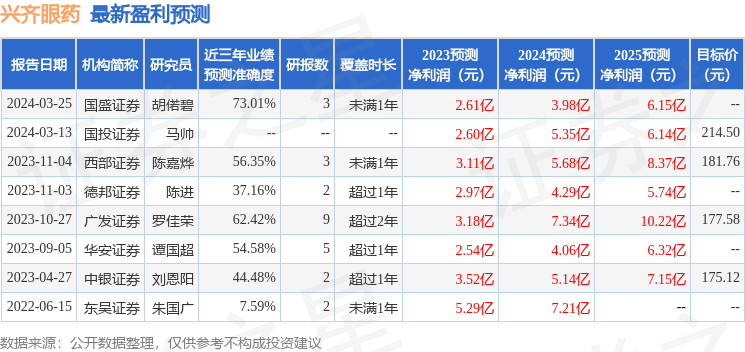

另外不少业界人士、券商报告都对于全年的寿险业表现给予积极正面展望,预计2024年负债端压力有限。信达证券预计2024年主要上市险企全年NBV或有望分化:中国人寿(yoy+6.6%),中国平安(yoy+1.8%),中国太保(yoy+5.9%),新华保险(yoy-7.2%)。

02

“报行合一”下,银保低迷继续,下半年或有望扭转

与个险渠道红红火火的景象截然不同,“报行合一”之下的银保渠道仍未走出低谷,仍在调整中。“团队流失严重”“保费不尽人意”,不止一位业界人士如此表示。

分析银保渠道低迷的原因,首先就要提及“报行合一”:一方面,为全面压降负债成本,监管力推银保渠道“报行合一”,控制银保小账,降低人身险企实际手续费用支出水平,银保渠道佣金率较之前大幅下滑。截至目前,通过保险公司和银行机构充分沟通,绝大多数保险公司与银行网点已重新签约,初步估算,银保渠道佣金费用较之前平均水平下降了约30%左右。

“报行合一”之后,银行销售人员能够拿到的佣金受到影响,销售积极性显著下滑,在与保险公司的“拉锯”中,业务停滞、人员“摆烂”现象普遍。

人力流失也是银保渠道不振的重要原因之一,有险企内部人员向“慧保天下”表示,“银保渠道因为自7月31日之后,一段时间内销售停滞,团队士气不高,也流失了一些人。”

另一方面,2024年“开门红”主打产品和往年相似,产品形态以“年金/两全(主险)+万能险(附加型)”组合形式。但人身险行业进入预定利率3.0%时代,行业不仅下架了预定利率3.5%的普通型产品,改为销售预定利率3.0%的普通型产品,还下调万能险的保底收益率至2.0%。与3.5%产品相比,3.0%产品对保险消费者的吸引力明显减弱,客户在投保时陷入纠结。

此外,在采访中,业内人士也洞悉到,销售人员普遍保留着认知与销售的惯性――3.5%的预定利率产品被销售人员追捧,反之他们并不懂得如何去阐述3.0%的产品优势,销售上消极的心理暗示也成了拖累银保渠道新单增长的一剂麻醉药。实际上,在传统的股市和基金无法给予稳健回报的大环境下,预定利率3.0%的保险产品仍是当下不错的选择。

“慢慢大家会了解到预定利率3%保险产品的优势的,尤其是伴随利率快速下调,2024年保险行业有可能进一步下调预定利率,彼时,行业或会再度出现炒停售,激发消费者热情。”业内人士预测到。

受到整个大环境的影响,尽管“报行合一”下银保渠道发展有所放缓,但业界人士普遍仍看好银保渠道的长期发展。

有业界人士认为,伴随着市场对于“报行合一”的消化,消费者逐渐适应预定利率3%产品,银保渠道最快会在二季度、最晚会在三季度迎来保费的全面反弹。

信达证券认为监管对于“开门红”大规模预收的限制短期内或使各大险企重新规划开门红布局安排,短期月度保费或有所波动,但长期有助于引导行业常态化经营,有利于行业长期健康稳定发展。

03

经代碰壁,头部中介业绩骤降七成

相对于个险渠道、银保渠道,2024年开门红首月,经代渠道的表现严重低于预期,据了解,某头部中介,其首月业绩骤降七成,而这相较其他头部中介,已经是不错的表现。

经代渠道折戟背后,是对于市场的提前耗能。一方面,尽管监管明令禁止“炒停售”,但在3.5%预定利率下调的背景下,大部分险企和经代在2023年7月进入炒停高潮,提前以及超额全年的任务目标,这导致进入8月之后,市场透支的负面影响逐渐显现。

此外,全渠道“报行合一”的风声早已广泛流传,目前业界最为流行的一种观点认为,一季度末或就是监管在经代渠道严格执行“报行合一”的关键时点,而一旦施行“报行合一”,经代渠道销售人员的佣金水平将显著下滑。

受此消息影响,在2023年8月之后,经代公司纷纷抢抓“报行合一”正式落地前的宝贵时间,纷纷加大业务推动力度,进一步推高全年业绩的同时,也为2024年的低迷进一步打下伏笔。

市场的透支、险企费用投入的减少、产品的切换,队伍的犹疑……共同导致了经代渠道的颓势,开门红业绩显著下滑。

然而,“报行合一”对经代渠道的影响也仅仅是刚刚开始,随着经代渠道费用的压降,经代公司将难以维持规模庞大的中后台队伍,裁员或将被很多公司提上日程……

本文首发于微信公众号:慧保天下。文章内容属作者个人观点,不代表和讯网立场。投资者据此操作,风险请自担。